近十年间,中国粘胶短纤1.5D市场价峰值约22000元/吨(承兑),谷值约9000元/吨(承兑),价差高达13000元/吨。

第一阶段:2011-2014年,市场价格稳步下跌

2010年棉价上涨,粘短作为其替代产品,其市场价格及利润,随之水涨船高,盈利驱动下,2011年粘胶短纤行业进入近十年间首轮大幅扩能周期,累计新增产能同比增长约74万吨,供应端压力激增,随后至2014年所持四年时间内,粘短行业基本处于消化该部分新增产能阶段,市场量大低价抛货消息频现,市场价被动承压下跌,2011年5月市场价格约22000元/吨(承兑),2014年末跌至约11300元/吨(承兑)。

第二阶段:2015-2017年,市场价格理性调整

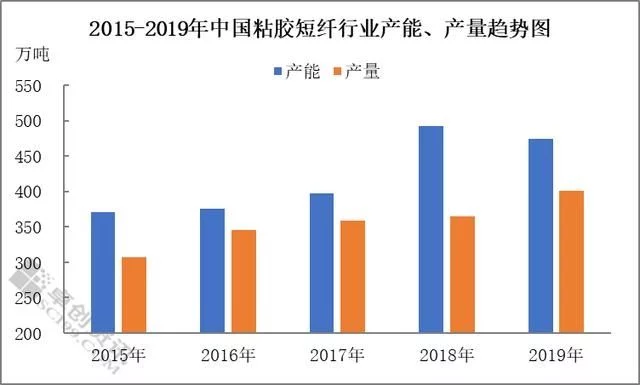

经历前期市场供需磨合,2015年至2017年,粘短市场进入理性回归调整时期,期间行业产能保持370-400万吨之间,波动幅度明显收窄,市场价及行业利润亦随之向好,峰值及谷值价差收窄至约5000元/吨,2015年均行业利润约-90元/吨,2017年增至约1189元/吨。

第三阶段,2018-2019年,价格再度进入下跌周期

2018年粘短行业累计扩能逾百万吨,增量超2011年水平,市场供应端再度加压,产能集中度加剧,国内前三企业产能合计国内占比约35%,定价及议价能力向其倾斜,为稳定及拓展市场需求,各企业间竞价加剧,2019年末市场价收跌于9450元/吨(承兑)。

第四阶段,进入2020年,突发公共卫生事件,价格再创新低

进入2020年,依照先前市场规划,基本处于2018年行业大幅扩能后调整周期,年内业内仅两家企业累计持有约35万吨新增产能,2019年行业整体进入亏损状态,加之差异化率提升,预计普纤市场竞价或较2019年有所缓和。

然突发公共卫生事件影响,出口及内销被动缩量,粘短一季度产量同比减少约3.1%,1-2月累计进口同比减少27%,出口减量约1%,截止收盘,1.5D市场价约9000元/吨(承兑),进步刷新近十年间价格低位。

行业开工负荷率,一定层面可以反应市场产、销,交投活跃程度,2015年至2017年,市场处于理性调整阶段,年均行业开工负荷率均处于8成以上水平,市场价亦跟随其变化节奏呈上涨态势,2018年行业大幅扩能,但货量供应压力基本于2018年下旬及2019年内显现,2019年市场价随之下跌。

数据来源:卓创数据超市https://datashop.sci99.com/

具体至2015年至2019年,粘短行业供应格局来看,行业产能整体处于增量态势,年均复合增长率约6%,产量同步增量,年均复合增长率约7%。

数据来源:卓创数据超市https://datashop.sci99.com/

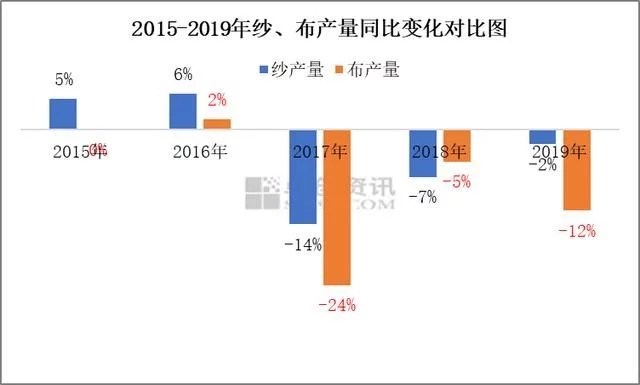

需求端来看,作为粘短及纺织产业下游产品,2015年至2017年,我国纱线产量同比持有5%-6%增幅,然进入2017年后,纱线产量呈减量态势,但降负逐渐收窄,2015年至2017年,我国布产量同比基本处于弱增长态势,2017年至2019年,亦同纱市呈缩量趋势。

综上所述,粘短产品市场价格走势主导因素,基本以行业供需结构变化为主,对2020年内粘短市场价走势预期分析来看,需求端方面,我国作为全球首要纺织服装产品出口国,公共卫生事件使得其出口货源收紧已基本为不争事实,1-2月纺织品服装出口额、纱及布产量同比均降幅明显,后续公共卫生事件事态发展仍持有较大不确定性,中国粘短行业供应环节来看,有企业新增产能如期投放,但诸企业多采取降负、减量,加大差别化纤维产出率,以平衡供需落差,产、销节奏双弱态势下,价格弱势在所难免,短期价格走势分析来看,鉴于有企业持有待履行订单,且当前态势下,订单履行相对迟缓,价格或将僵持于9000元/吨(承兑)一线,为避免加大亏损,加之如跌破此位,价格进步杀跌空间或将难以把控,因此后续不排除有企业推行不定价、月结政策,保量、保价。